ふぁ〜(΄◉◞౪◟◉`)

ひらーきです。(@hiraakitan)

私は楽天証券で提供されているロボアドバイザーサービス「楽ラップ」で100万円を運用しています。(さらに毎月1万円を積立中)

リターンを大きく求めているため、リスクは一番高い攻めのプランを選択しました。

10日ごとに評価額、その推移を淡々とアップしていきます。

また楽ラップ開始から3ヶ月ほど後に「ウェルスナビ」でも100万円を運用し始めました。ウェルスナビの運用歴史はこちらから

2つのロボアドバイザーを比較してみることで、「ロボアドバイザーでの運用って実際にどうなの」「どこのロボアドを使えばいいの」といった疑問をお持ちの方に少しでも参考になれば嬉しいです。

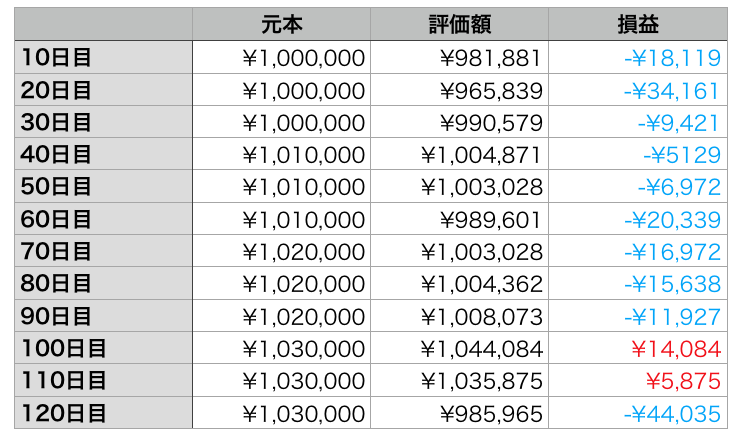

楽ラップ評価額

資産推移

今回は大きくマイナスになってるよ

なんだなんだ?暴落が起きてるのか?!

せっかく100日目でプラスに転じたのに悲しいね。

なかなか大きな下落だから今後が気になります。

楽ラップで資産運用を始めてみよう

銀行にお金を預けていても、メガバンク普通預金の金利は0.001%で全く増えない時代です。(100万円を1年間預けていても利息10円、、、)

NISAやiDeco(確定拠出年金)といった言葉をここ数年で目にしたり聞いたりが多くなりました。税金が優遇される制度で、老後の資金をなるべく自分で育ててくださいねと国民に「投資」をうながすものととらえています。

実際私もこの制度を使わない手はないなと思いNISAとiDecoの両方を楽天証券にてはじめました。(それはまた別記事にて)

楽ラップの良いところ

いざ「投資」をしてみようと思っても、私たちは日々忙しく生きています。「どの株を買えば良いの?」「いつ買えば(売れば)良いの?」って思いますよね、だけど会社の分析やチャートの分析とかよく分からないし面倒くさい。

そんな感じで結局「別に投資なんてやらなくてもいいや、損するかもしれないし」と敬遠しがちですが、「楽ラップ」であれば運用コースを選んだあとは「ほったらかし」で資産運用ができるので手間も時間もかかりません、時々「増えてるかな〜?」とチェックするぐらいです。

長期での運用&分散投資

1年2年といったスパンではなく20年30年といった長期で資産を育てるのです。

時間は大きな武器となります。若いうちからはじめた方が良いと言う事が次の図からもわかります。

楽ラップより引用

オレンジ色の年率0.01%は銀行預金で運用した場合(実際は普通預金で0.001%ですが)と考えます。もし投資をすることによって資産運用を年率4%で行えた場合、30年後には銀行預金と比べるとおよそ2倍の資産となっています。

なぜ長期の投資をすることによって年率2%や4%を期待できるのか次のグラフをみてみましょう。

スマートチャートプラスより引用

上は日経平均株価の約20年間のグラフですが、大きく暴落→回復→暴落→回復を繰り返していて、ここ1、2年は高い水準となっています。(この記事を書いている今現在は暴落の兆しがありかなと言うところですが・・・)

下はNYダウの約20年間のグラフです。2008年〜2009年のリーマンショック後も右肩上がりで伸びています。

つまり暴落により一時的に下がったとしても長期で見れば右肩上がりを期待できると言うことです。ただ日経平均の場合2000年からの暴落の後、元の水準に戻るまでに15年から17年かかっています。なので日本の株だけに投資するのではなく分散投資を考えなければいけません。

「楽ラップ」は国内株式だけでなく、外国株式、債券、REIT(不動産投資信託)を対象としたファンドに分散投資してくれます。(配分はあなたの選んだ運用コースによって自動で行ってくれます)

これを自分で考えるの面倒だね

手数料が高いか安いか

「楽ラップ」ではロボアドバイザー資産運用サービスでは現在唯一、「固定報酬型」と「成功報酬併用型」の2つの手数料コースがあります。

楽ラップより引用

成功報酬が運用益の5.4%か・・・

「固定報酬型」で良いね。

実際に利用者の70%は「固定報酬型」を選んでいるらしいよ

この手数料が高いか安いかは、その人その人のお金や投資に対しての知識や考え方で違うと思います。

私のような「もう全部丸投げであとはお願いします!」と言う初心者には特別高いとは思いません。

まとめ

銀行にお金を預けるというのは、資産が増えもしないけど減らないです。

これはとても大事なことですよね、減らないのが大きなメリットです、元本保証です。

なので銀行にはもちろん生活に必要な資金を預けておきましょう。

ただ、すぐには使わない余剰資金があるのならば全部を銀行預金ではなく、一部を資産運用に回してみては?と私は考えます。

私は楽ラップの運用成績を10日ごとにアップしていきますので、それをご覧いただき参考になれば嬉しい限りです。

コメント